엔젤로보틱스 수요예측 결과, 공모가 청약일 환불일 상장일 주관사

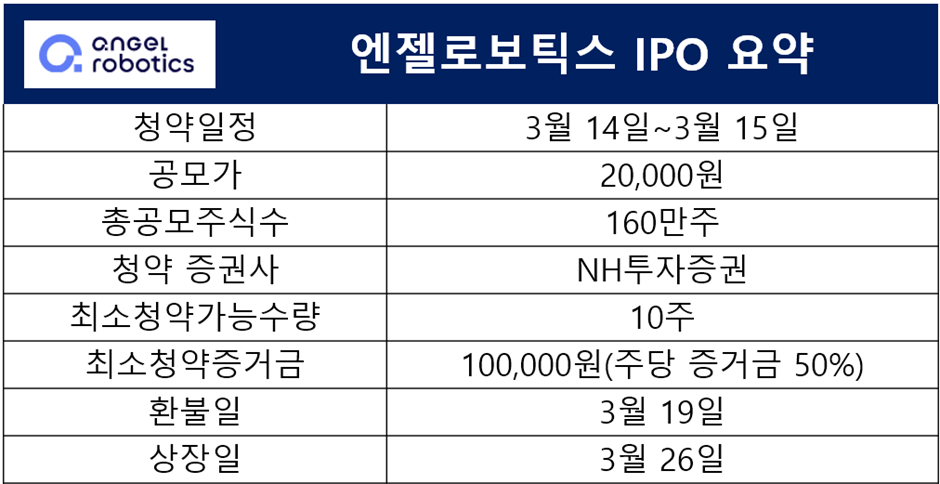

엔젤로보틱스가 수요예측 결과를 반영하여 공모가를 20,000원으로 확정 공시하였습니다.

엔젤로보틱스는 12일까지 진행된 수요예측에서 기관 2,067곳이 참여해 경쟁률 1,157대 1을 기록했습니다.

이 수요예측 경쟁률은 기관투자자 배정물량인 88만주 ~ 120만주 중에서 최저인 88만주를 기준으로 산출된 결과입니다.

하지만 최고인 120만주를 기준으로 한 경쟁률은 848.49대 1입니다.

그리고 신청 수량의 100%(가격미제시 2.3% 포함)가 희망 공모가 범위 상단 이상의 가격을 제시했습니다.

또한 의무보유확약은 건수로 14.76%, 신청수량으로는 16.67%로 보통 수준입니다.

의무보유확약이란 기관이 물량을 확보하기위해 일정기간 동안 스스로 주식을 매각하지 않겠다는 확약을 하는 것을 말합니다.

의무보유확약 비율이 높으면 상장 후 주가가 급락하는 것을 헤지할 수 있습니다.

이처럼 엔젤로보틱스는 수요예측 결과를 반영하여 공모가를 20,000원으로 결정하였습니다.

앞서 엔젤로보틱스는 공모가 희망 범위를 11,000원에서 15,000원으로 제시했었습니다.

엔젤로보틱스의 공모 주식 수는 160만주로 총 공모 금액은 확정 공모가 기준 320억원입니다.

한편 투자시 상장 이후 유통물량 출회에 따른 위험 요소를 고려하여야 합니다.

엔젤로보틱스의 상장예정주식수 14,014,976주 중 30.0%에 해당하는 4,205,146주는 상장 직후 유통가능 물량입니다.

유통가능물량의 경우 상장 직후 시장에 바로 출회 가능하여 주가 하락요인으로 작용할 수 있습니다.

최대주주등 의무보유 대상자의 의무보유기간, 우리사주조합의 의무예탁기간 등이 종료되는 경우 추가적인 물량출회로 인하여 주식가격이 하락할 수 있습니다.

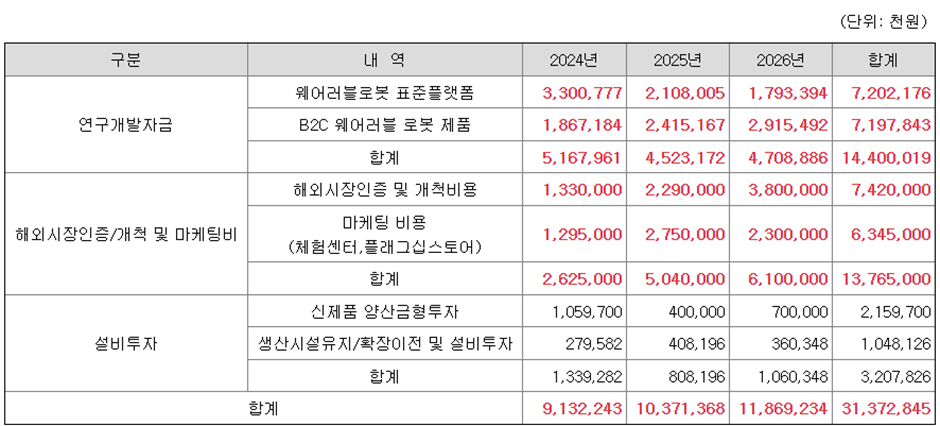

또한 엔젤로보틱스는 이번 IPO를 통해 확보한 자금을 연구개발자금, 설비투자 등으로 사용할 예정입니다.

엔젤로보틱스는 2017년 2월 설립된 웨어러블 로봇 전문기업으로, 보행 재활(MEDI), 산업 안전(GEAR), 일상 보조(SUIT), 로봇 부품(KIT)과 관련된 사업을 하고 있습니다.

주력 매출 제품인 엔젤렉스 M20은 신촌세브란스병원, 분당서울대병원, 삼성창원병원 등의 상급종합병원을 비롯하여 70여곳에 실제 판매되어 환자의 재활 훈련에 활용 중입니다.

엔젤로보틱스 매출액은 2021년 8억원에서 2022년 22억원, 2023년 3분기 누적 37억원으로 높은 성장세를 보이고 있습니다.

2023년 매출액은 약 51억원이 예상되고 있는데, 이러한 매출 성장은 2022년 2월부터 로봇 재활 선별급여 수가가 적용되고, 주력 제품인 엔젤렉스 M20의 도입이 확대되면서 매출 성장을 이끌고 있는 것으로 분석되고 있습니다.

한편 엔젤로보틱스는 기술특례상장으로 이번 상장을 추진하고 있습니다.

엔젤로보틱스 청약일은 3월 14일과 15일로 이틀 간 일반투자자를 대상으로 공모주 청약을 진행하며, 환불일은 3월 19일입니다.

코스닥시장에 상장하는 엔젤로보틱스 상장일은 3월 26일로 예정되어 있습니다.

엔젤로보틱스의 상장 주관사는 NH투자증권입니다.

지금까지 엔젤로보틱스 수요예측 결과로 기관의 높은 관심과 좋은 신청 가격 분포로 보통 이상의 수요예측 결과로 볼 수 있습니다.

엔젤로보틱스 환불일, 상장일, 공모가, 청약일, 주관사 등을 참조하셔서 성공 투자하세요.

※ 투자의 책임은 투자자 본인에게 있으며, 투자자 본인의 책임하에 철저한 위험관리를 바탕으로 투자는 신중히 결정되어야 합니다.