아이씨티케이 수요예측 결과, 공모가 청약일 환불일 상장일 주관사

아이씨티케이가 수요예측 결과를 반영하여 공모가를 20,000원으로 확정해 공시하였습니다.

아이씨티케이는 30일까지 진행된 수요예측에서 기관 2,113곳이 참여해 경쟁률 783.2대 1을 기록했습니다.

신청 수량의 99.8%(가격미제시 2.3% 포함)가 희망 공모가 범위 상단 이상의 가격을 제시했습니다.

또한 의무보유확약은 건수로 5.11%, 신청수량으로는 6.54%로 낮은 수준입니다.

의무보유확약이란 기관이 물량을 확보하기위해 일정기간 동안 스스로 주식을 매각하지 않겠다는 확약을 하는 것을 말합니다.

의무보유확약 비율이 높으면 상장 후 주가가 급락하는 것을 헤지할 수 있습니다.

이처럼 아이씨티케이는 수요예측 결과를 반영하여 공모가를 20,000원으로 결정하였습니다.

앞서 아이씨티케이는 공모가 희망 범위를 13,000원에서 16,000원으로 제시했었습니다.

아이씨티케이의 공모 주식 수는 197만주로 총 공모 금액은 확정 공모가 기준 394억원입니다.

한편 투자시 상장 이후 유통물량 출회에 따른 위험 요소를 고려하여야 합니다.

아이씨티케이의 상장주식수의 약 32.82%인 4,501,711주는 상장 직후 유통가능물량입니다.

유통가능물량의 경우 상장일로부터 매도가 가능하므로 해당 물량의 매각으로 인하여 주식가격이 하락할 가능성이 있습니다.

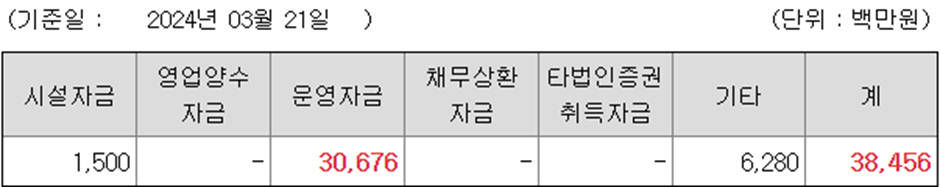

그리고 아이씨티케이는 이번 IPO를 통해 확보한 자금을 운영자금 등으로 사용할 예정입니다.

2017년 설립된 아이씨티케이(ICTK)는 복제방지기능(PUF, Physically Unclonable Function)을 기반으로 하는 보안칩을 상용화한 보안 시스템 반도체 설계 전문 기업입니다.

양자 내성 암호화로 알려진 PQC(Post-Quntum Cryptography) 기술을 적용한 보안 칩의 상용화에도 성공했습니다.

지난해 약 62억원의 매출이 발생했고, 같은기간 영업이익은 약 24억원의 손실이 있었습니다. 2022년은 매출 25억원과 영업손실 33억원을 기록했습니다.

기술특례상장으로 진행하는 아이씨티케이는 투자자 보호를 고려하여 일반청약자에게 환매청구권을 부여합니다.

아이씨티케이 청약일은 5월 7일과 8일로 이틀간 일반투자자를 대상으로 공모주 청약을 진행하며, 환불일은 5월 10일입니다.

코스닥시장에 상장하는 아이씨티케이 상장일은 5월 17일로 예정되어 있습니다.

아이씨티케이의 상장 주관사는 NH투자증권입니다.

지금까지 아이씨티케이 수요예측 결과로 기관의 높은 관심과 좋은 신청 가격 분포이지만 낮은 의무보유확약 비율로 보통의 수요예측 결과라고 할 수 있습니다.

아이씨티케이 환불일, 상장일, 공모가, 청약일, 주관사 등을 참조하셔서 성공 투자하세요.

※ 투자의 책임은 투자자 본인에게 있으며, 투자자 본인의 책임하에 철저한 위험관리를 바탕으로 투자는 신중히 결정되어야 합니다.